2024-04-22 08:00 來源:我的鋼鐵網(wǎng)

核心觀點

基本面情況

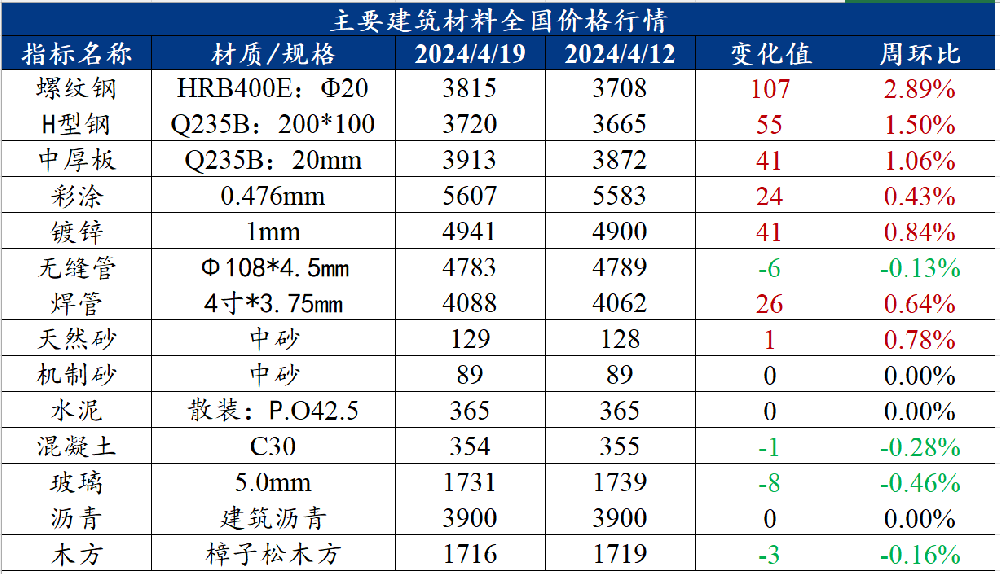

上周建材價格繼續(xù)上漲,其中全國螺紋鋼均價周環(huán)比上漲107元/噸至3815元/噸的水平,成交整體表現(xiàn)一般���?����;久娣矫?,供給端上周螺紋鋼產(chǎn)量整體回升�����,主要增量在長流程企業(yè)���,由于生產(chǎn)利潤繼續(xù)修復���,部分鋼廠復產(chǎn)及生產(chǎn)時間延長,華東地區(qū)產(chǎn)量增加明顯�����,西南�、華中地區(qū)增幅稍緩,其余地區(qū)則受排產(chǎn)調(diào)整及鐵水調(diào)劑�����,產(chǎn)量略有下降。需求方面需求表現(xiàn)略有下滑����,華東及北方地區(qū)下滑明顯,主要原因在于投機需求的穩(wěn)定性不足���,成交有所減少�。而庫存方面���,上周庫存去化速度加速�����,華北�����、東北、西北表現(xiàn)亮眼�����。綜合來看,上周螺紋現(xiàn)貨價格偏強運行主要是成本支撐推動��、基本面偏強所致�。

目前電爐廠利潤依然虧損,生產(chǎn)動力偏弱���,而長流程產(chǎn)量恢復偏慢��,整體供應壓力不大���,表需或維持在280萬噸以上,去庫速度或維持60萬噸以上�,基本面整體偏強,同時建材節(jié)前存在弱補庫預期�����,焦炭開始第二輪提漲����,鐵水產(chǎn)量緩慢回升,且鐵礦發(fā)運減少����,鐵礦有望去庫�����,成本支撐依然存在�����。且發(fā)債數(shù)據(jù)環(huán)比有所增加����,對于5月份的預期存在支撐�,預計本周螺紋鋼價格或高位震蕩運行。

建筑業(yè)方面

核心觀點:上周建材消費環(huán)比下降1.75%����,下降幅度較小。產(chǎn)業(yè)數(shù)據(jù)方面�,上周螺紋產(chǎn)量增加,庫存繼續(xù)下降��,但表需略有減少�,數(shù)據(jù)中性偏多。短期來看���,近期原料價格持續(xù)上漲��,帶動成本抬升��,鋼廠推漲情緒濃厚��;同時供需基本面有所改善���。因此預計明日國內(nèi)建筑鋼材價格或?qū)⒗^續(xù)趨強運行。

截至4月16日����,上周全國水泥出庫量463.4萬噸,環(huán)比上升9%�����,年同比下降29.1%�;基建水泥直供量204萬噸,環(huán)比上升9.68%�����,年同比下降2.39%���。

截至4月17日�,據(jù)百年建筑網(wǎng)調(diào)研,上周全國砂石礦山和加工廠樣本企業(yè)總開機率為63.38%����。據(jù)百年建筑網(wǎng)測算,上周砂石礦山和加工廠樣本企業(yè)產(chǎn)能利用率為42.32%�����。

一��、建筑材料價格行情

二�、建筑材料行情分析

(一)鋼材

1. 建筑鋼材

核心觀點:上周螺紋鋼價格繼續(xù)上漲,預計本周螺紋鋼價格或高位震蕩運行

上周螺紋鋼復盤分析

上周建材市場繼續(xù)上漲���,全國螺紋鋼均價周環(huán)比上漲104元/噸���。上周庫存去化加速,且政策利好刺激下�����,現(xiàn)貨市場量價齊升��。

供應方面,上周小樣本建材產(chǎn)量298.76萬噸���,環(huán)比回升2.09%�����,產(chǎn)量小幅增加。螺紋方面�����,上周螺紋鋼產(chǎn)量整體回升�,主要增量在長流程企業(yè)。由于生產(chǎn)利潤繼續(xù)修復���,部分鋼廠復產(chǎn)及生產(chǎn)時間延長����,華東地區(qū)產(chǎn)量增加明顯�����,西南�、華中地區(qū)增幅稍緩,其余地區(qū)則受排產(chǎn)調(diào)整及鐵水調(diào)劑,產(chǎn)量略有下降����。

庫存方面,上周建材庫存861.83萬噸�,周環(huán)比下降5.81%。以螺紋鋼為例����,從三大區(qū)域來看,各區(qū)域全面去庫�,華東地區(qū)、南方大區(qū)和北方大區(qū)周環(huán)比分別降庫5.89萬噸����、5.75萬噸和29.88萬噸;從七大區(qū)域來看�����,各區(qū)域均已去庫�,其中華北、東北����、西北地區(qū)去庫最明顯��,環(huán)比分別降庫12.58萬噸�����、8.88萬噸�����、8.42萬噸。上周庫存去化速度加速����,華北、東北���、西北表現(xiàn)亮眼�,本周庫存將持續(xù)去化�����。

需求方面�����,需求表現(xiàn)略有下滑,華東及北方地區(qū)下滑明顯�����,主要原因在于投機需求的穩(wěn)定性不足�����,成交有所減少����。

心態(tài)方面,上周終端需求基本維持�,但投機需求表現(xiàn)則不穩(wěn)定。從市場了解到��,多地實際出庫情況并不理想���,市場套現(xiàn)情緒轉(zhuǎn)濃�。

本周展望

目前電爐廠利潤依然虧損�����,生產(chǎn)動力偏弱���,而長流程產(chǎn)量恢復偏慢���,整體供應壓力不大�����,表需或維持在280萬噸以上���,去庫速度或維持60萬噸以上,基本面整體偏強����,同時建材節(jié)前存在弱補庫預期����,焦炭開始第二輪提漲,鐵水產(chǎn)量緩慢回升����,且鐵礦發(fā)運減少,鐵礦有望去庫��,成本支撐依然存在���。且發(fā)債數(shù)據(jù)環(huán)比有所增加�,對于5月份的預期存在支撐。

在成本支撐仍然存在以及基本面偏強的情況下���,預計本周螺紋鋼價格或高位震蕩運行�����。

2. 中厚板

核心觀點: 上周中厚板價格窄幅震蕩����,預計本周中厚板價格或?qū)⒄鹗庍\行

上周中厚板復盤分析

上周中厚板市場整體價格窄幅震蕩����,全國中厚板均價3720元/噸,周環(huán)比上升55元/噸����,整體成交情況表現(xiàn)一般。

供給方面���,開工率83.08%����,周環(huán)比下降1.54%,鋼廠周實際產(chǎn)量152.78萬噸���,周環(huán)比減少3.16萬噸���。鋼廠保持正常生產(chǎn)節(jié)奏,產(chǎn)量高位盤整運行�����。

需求方面���,市場成交放量�����,貿(mào)易商補庫居多,下游終端仍按需拿貨為主����,大量備貨意愿不強。

庫存方面���,市場投放量并未明顯增量����,近期市場新資源到貨不多,且隨著逐步去庫��,現(xiàn)中厚板現(xiàn)貨庫存小幅下降�����。

本周展望

上周中厚板市場整體價格震蕩上行�,整體成交情況表現(xiàn)一般。上周鋼廠產(chǎn)量下降3.16噸����,生產(chǎn)積極性表現(xiàn)小幅下降。資源方面��,上周社庫加廠庫減少8.38萬噸���,社會庫存繼續(xù)減少���。需求方面,上周中厚板消費量為156.46萬噸����,環(huán)比上升2.47萬噸�����,消費量月環(huán)比增加5.75%��。下游采購節(jié)奏積極性表現(xiàn)一般����。市場情緒面方面�����,貿(mào)易商整體短期看空為主��。綜合來看�,預計本周國內(nèi)中厚板行情或?qū)⒄鹗庍\行。

(二)其他建材

1. 水泥

周度觀點:上周全國水泥價格持穩(wěn)運行�,預計本周水泥行情或?qū)⒗^續(xù)偏強運行

上周水泥復盤分析

上周全國水泥價格持穩(wěn)運行。

供應方面�����,全國水泥熟料產(chǎn)能利用率51.81%����,周環(huán)比下降3.03個百分點。其中華東地區(qū)產(chǎn)能利用率環(huán)比上漲0.35個百分點��,華東地區(qū)浙江�����、安徽��、浙江等市場二季度錯峰停窯計劃已出�,部分廠家開始執(zhí)行,整體產(chǎn)能利用率提升���。華中地區(qū)產(chǎn)能利用率環(huán)比下降33.36個百分點�����,河南����、湖北市場水泥企業(yè)自主性停窯降庫���,產(chǎn)能利用率整體上下降����。

庫存方面,全國水泥熟料庫容比為67.22%�,周環(huán)比下降0.12個百分點。其中華南地區(qū)熟料庫存環(huán)比下降2.16個百分點���,華南地區(qū)兩廣市場節(jié)后工地正常開工����,熟料庫存小幅下降����。華東地區(qū)熟料庫存環(huán)比上升0.89個百分點,近期華東地區(qū)安徽�����、浙江市場錯峰停窯���,需求小幅上升���,熟料庫存隨之上升,西南地區(qū)熟料庫存環(huán)比上升0.53個百分點�����,云南地區(qū)水泥價格再次推漲�����,廠家停窯推漲����,熟料庫存小幅下降。

需求方面�,上周全國水泥出庫量463.4萬噸,環(huán)比上升9%����,年同比下降29.1%;基建水泥直供量204萬噸���,環(huán)比上升9.68%�����,年同比下降2.39%���。

(1)基建需求持續(xù)回升

一季度�����,全國固定資產(chǎn)投資(不含農(nóng)戶)100042億元��,同比增長4.5%�,比上年全年加快1.5個百分點�;扣除房地產(chǎn)開發(fā)投資,全國固定資產(chǎn)投資增長9.3%�。分領(lǐng)域看,基礎(chǔ)設施投資增長6.5%�。基建投資保持良好的增速�����,下游基建加快建設進度����,主要集中在科技創(chuàng)新、新型基礎(chǔ)設施���、節(jié)能減排降碳���,加強民生等經(jīng)濟社會薄弱領(lǐng)域補短板�,推進防洪排澇抗災基礎(chǔ)設施建設���,推動各類生產(chǎn)設備����、服務設備更新和技術(shù)改造���。山東水泥企業(yè)反饋:日均出庫量2000噸左右。濟棗高鐵濟南段14-15號剛招投標的��,開標以后供材料還有等半年�,涉及砂石、鋼材等等�����,水泥是中后期進場的���。濰宿高鐵也是馬上開標�,供貨最起碼要等到明年�。項目是有的,前期零供也是陸續(xù)供應��,但是大量供貨得等到下半年,目前在收訂單主要以續(xù)建為主���,如煙臺快速路�����、青蘭高速公路(河套至黃島段)改擴建工程����、沈海高速公路(南村至青日界段)改擴建工程�����、濰坊至煙臺鐵路工程等�����,都是按照計劃穩(wěn)定推進����。

(2)回款情況較前期持續(xù)好轉(zhuǎn)

據(jù)百年建筑調(diào)研,截至4月16日�����,樣本建筑工地資金到位率為61.77%,周環(huán)比增加0.91個百分點����。其中,非房建項目資金到位率為64.5%�����,周環(huán)比增加0.96個百分點:房建項目資金到位率為45.69%�,周環(huán)比增加0.67個百分點���。本期陜西����、福建���、山東����、天津和山東建筑工地資金到位率小幅改善��,但華中施工單位資金到位率有所下降,上海和天津施工單位在手訂單數(shù)增加����。隨著局部市場在手訂單數(shù)增加及回款情況持續(xù)好轉(zhuǎn),商混企業(yè)水泥采購量也略有增長���,雖說今年的“旺”季需求不及往年�,但是較3月前期還是有明顯好轉(zhuǎn)跡象����。回款也是看項目分地區(qū)的���,今年水利項目資金情況相對較好�,各地加班加點推進工程建設�,增發(fā)國債安排的水利項目進度在逐月加快。河北商混企業(yè)反饋�,部分地區(qū)有新開工項目,撫寧區(qū)的風電項目已經(jīng)開始建設���,攪拌站供貨略有提升����,當?shù)匦马椖啃枨舐涞夭欢啵?024年度易澇點改造工程逐步啟動,會陸續(xù)產(chǎn)生實物量�����。

本周展望

下游續(xù)建項目保持良好的增勢����,但局部受制于極端天氣,整體增量較為有限�����。后期需持續(xù)關(guān)注回款及開工進度���,目前供需矛盾較明顯�,短期內(nèi)需求難有明顯回升�����,主要是靠供給側(cè)供應收縮來緩和���。

2. 混凝土

周度觀點:上周混凝土價格偏弱運行,預計本周混凝土行情或?qū)⑵珡娺\行

上周混凝土復盤分析

上周混凝土價格偏弱運行�。

供應方面,全國506家混凝土產(chǎn)能利用率為為8.35%,周環(huán)比提升0.60個百分點���;年同比下降4.87個百分點����。國內(nèi)降雨天氣有所減少�,因此施工項目進度在逐步恢復,因此混凝土發(fā)運量有所增加����,近期有部分新開項目作為增量,但由于整體資金并不充裕����,項目采購量增幅不大。

發(fā)運方面���,本輪調(diào)研期間����,全國506家混凝土發(fā)運量方面167.32萬方�����,周環(huán)比增加7.80%,年同比減少36.80%�����。分區(qū)域來看:華東地區(qū)發(fā)運量環(huán)比提升9.23%���。本輪調(diào)研期間��,上海嘉閔線��、上海東站及各地鐵項目正在持續(xù)發(fā)力���,極大程度拉動了混凝土的發(fā)運量;福建����、江西市場降雨有所減少后,項目施工進度有所恢復�����;江蘇�����、山東市場產(chǎn)業(yè)園�、地鐵、高架橋等項目作為主要發(fā)力支撐點�����;整體來看�,華東市場逐步回暖,發(fā)運量在逐步增加����。華南地區(qū)發(fā)運量環(huán)比提升9.38%。4月開始��,廣東新增項目較多�����,主要集中在市政類項目����,外加傳統(tǒng)雨季、臺風季即將到來�,因此部分項目有趕上半年的進度要求,混凝土發(fā)運量穩(wěn)步增加�����。廣西近期有通訊基站建設及部分爛尾樓重新啟動項目,因此攪拌站表示有一定體量支撐�����,需求環(huán)比繼續(xù)增加����。西南地區(qū)發(fā)運量環(huán)比提升8.42%。四川��、貴州市場雨水天氣有所減少��,項目施工進度有所恢復�����,混凝土采購量有所增加����;重慶、云南市場目前主要龍頭企業(yè)占據(jù)市場份額較大����,中小企業(yè)為回款而努力,供應積極性有所減弱���,相對來說比較薄弱����。華北地區(qū)發(fā)運量環(huán)比提升4.53%���。北京����、天津市場大穩(wěn)小動���,目前項目進度正常�����,大部分攪拌站出貨量處于較為平衡狀態(tài)�,主要以道路基建及棚戶改造項目為主�����;河北����、山西市場目前發(fā)運量恢復較大��,主要現(xiàn)有的地鐵����、回遷房等項目有積極趕工��,外加目前有些廠房及市政項目也有所新開��,因此拉動一定市場需求�。

本周展望

時間已來到4月中旬,華東��、華南兩區(qū)域雨季即將到來����,目前項目進度有一定加快,因此目前混凝土市場需求表現(xiàn)有力�,短期發(fā)運量仍持續(xù)走強。目前市場情況來看�,主要發(fā)力支撐項目如市政中的道路、棚戶改造�����,大面積舊改及民生配套設施建設以及大型廠房項目偏多。

(三)建筑行業(yè)動態(tài)熱點信息一覽

建筑業(yè)

4月16日�,國家統(tǒng)計局發(fā)布最新一期70城房價指數(shù)����。3月70個大中城市新建商品住宅和二手住宅成交量比前期有所上升,各線城市商品住宅銷售價格環(huán)比降幅略有收窄���、同比降幅擴大����。一線城市新建商品住宅銷售價格環(huán)比下降0.1%�,降幅比上月收窄0.2個百分點。

4月16日���,國家統(tǒng)計局發(fā)布2024年1—3月份全國房地產(chǎn)市場數(shù)據(jù)��。全國房地產(chǎn)開發(fā)投資22082億元��,同比下降9.5%���;房地產(chǎn)開發(fā)企業(yè)房屋施工面積678501萬平方米,同比下降11.1%;新建商品房銷售面積22668萬平方米�����,同比下降19.4%��;房地產(chǎn)開發(fā)企業(yè)到位資金25689億元��,同比下降26.0%�。各項指標均同比下降,房地產(chǎn)市場行情依舊低迷�,后續(xù)關(guān)注房地產(chǎn)融資協(xié)調(diào)機制和三大工程。

4月16日��,2024年1—3月份����,全國固定資產(chǎn)投資(不含農(nóng)戶)100042億元,同比增長4.5%�,增速比1—2月份加快0.3個百分點。其中��,制造業(yè)投資增長9.9%�����,增速加快0.5個百分點;基礎(chǔ)設施投資(不含電力����、熱力、燃氣及水生產(chǎn)和供應業(yè))增長6.5%����,增速加快0.2個百分點��。從環(huán)比看����,3月份固定資產(chǎn)投資(不含農(nóng)戶)增長0.14%。2024年1—3月份��,民間固定資產(chǎn)投資51597億元��,同比增長0.5%�。

近日,中國城市房地產(chǎn)融資協(xié)調(diào)機制又有新進展�。記者16日自官方獲悉,截至3月末�����,商業(yè)銀行對協(xié)調(diào)機制推送的全部第一批“白名單”項目完成審查,其中審批同意項目數(shù)量超2100個�,總金額超5200億元人民幣,對部分不符合條件的項目已向協(xié)調(diào)機制反饋����。(中國新聞網(wǎng))

近日,隨著特別債項目推進會議的開展�,要求加快推動超長期特別國債等舉措落地,并推動所有增發(fā)國債項目于今年6月底前開工建設�,這將會增強市場信心。